Mit unserer Software Spreadmind sind wir spezialisiert auf die Zahlungsabwicklung von Produkten, die in das typische Portfolio eines Experten gehören, der davon lebt, sein Wissen an andere weiter zu geben.

Typische Produktarten eines Experten können sein:

- eBooks

- Hörbücher

- Onlinekurse mit Videos

- Zugänge zu Mitgliederseiten (Memberbereich) wie z.B. zu einer Online Akademie

- Online Coachings

- Veranstaltungen online oder offline

Die große Herausforderung dabei ist, dass diese Produktarten teilweise unterschiedlich besteuert werden müssen.

Das liegt zum Teil an ermäßigten Steuersätzen und zum anderen Teil an der Beschaffenheit der Produkte selbst (digital oder nicht digital). Zudem kommt es noch darauf an, wer das Produkt bestellt.

Der richtige Umsatzsteuersatz hängt also von folgenden Faktoren ab:

- ob eine Privatperson oder ein Unternehmen bestellt

- welche Produktart bestellt wird

- in welchem Land die Leistung erbracht wird

Den richtigen Umsatzsteuersatz zu ermitteln, ist deshalb ziemlich komplex. Mit diesem Artikel möchten wir Licht ins Dunkel bringen und aufzeigen wie hoch welche Produkte eines typischen Experten und Wissensgebers in welchem Land versteuert werden müssen.

Umsatzsteuer für Digitale Produkte und elektronische Dienstleistungen

Wenn du Digitale Produkte verkaufen möchtest, werden sie in dem Land versteuert, in dem sie vom Kunden empfangen werden.

Unter digitale Produkte fallen folgende Produktarten:

- Online Kurs, Videokurs oder Audiokurs, Webinaraufzeichnungen

- Online Training, Mitgliederbereich, Online Akademie (ein Online Zugang zu Mitgliederseiten mit verschiedenen digitalen Lerninhalten), E-Learning Zugang

- Software, auch Software-as-a-Service (SaaS) oder andere Dateien zum Herunterladen oder sonstige Downloadprodukte

- Digitaler Wertgutschein

- ein digitales Produktbundle: Zum Beispiel eine Kombination aus Online Kurs mit Videos und anderen Downloadprodukten

Versteuerung digitaler Produkte im B2B Bereich

Beim Verkauf eines digitalen Produktes von einem Unternehmen zu einem anderen Unternehmen (B2B) im EU-Ausland greift das sogenannte Reverse-Charge-Verfahren. Der leistende Unternehmer stellt dem Kunden im EU-Ausland in diesem Fall nur das Nettoentgelt in Rechnung.

Der Kunde wiederum entrichtet für den Bezug der entsprechenden Leistung eine eigene Umsatzsteuerschuld an das Finanzamt. Soweit er vorsteuerabzugsberechtigt ist, kann er diese Umsatzsteuer selbst wieder als Vorsteuer geltend machen.

Sitzt der Anbieter des Produktes und ebenso der Unternehmenskunde in Deutschland, werden 19% USt. fällig.

Versteuerung digitaler Produkte im B2C Bereich

Digitale Produkte, die an eine Privatperson verkauft werden, müssen seit dem 1.1.2015 in dem Land versteuert werden, in dem der Kunde seinen Wohnsitz hat und die Leistung erbracht wird. Die abzuführende Umsatzsteuer richtet sich nach dem Umsatzsteuersatz des Bestimmungslandes (Bestimmungslandprinzip).

Diese Umsatzsteuer muss dann an das Finanzamt des jeweiligen EU-Auslands vom Verkäufer gemeldet und abgeführt werden. Zur Vereinfachung der Steuererklärung und Zahlung der Umsatzsteuer wurde das Mini-One-Stop-Shop (MOSS) Verfahren eingeführt.

Das ist eine inländische Meldestelle, die vom Bundeszentralamt für Steuern geleitet wird. Gegenüber dieser müssen nach jedem Quartal bis zum 20. des Folgemonats die EU-Auslandsumsätze gemeldet und bezahlt werden.

Diese Meldestelle leitet die Meldungen und Umsatzsteuerzahlungen an die Finanzbehörden der anderen EU-Staaten weiter. Wer das MOSS-Verfahren nicht nutzt oder wegen nicht eingehaltener oder verspäteter Zahlungen davon ausgeschlossen werden würde, müsste sich stattdessen in über 28 EU-Staaten selbst anmelden und die Steuern einzeln erklären.

Update: Ab 1. Juli 2021 wird Mini-One-Stop-Shop (MOSS) zum One-Stop-Shop (OSS)

Das MOSS-Verfahren für digitale Produkte wurde zum OSS-Verfaren ausgeweitet und betrifft nun auch physische Produkte, die innerhalb der EU-Mitgliedsstaaten versendet werden.

Die Handelsschwelle für digitale Produkte liegt nun bei 10.000 Euro, die für physische Produkte bei 100.000 Euro. Sobald diese Umsatzgrenze in einem Kalenderjahr überschritten wird, gilt das Bestimmungslandprinzip.

Umsatzsteuersätze der jeweiligen Länder:

Stand: 04.12.2023

| Land | USt.-Satz |

| Belgien | 21% |

| Bulgarien | 20% |

| Dänemark | 25% |

| Deutschland | 19% |

| Estland | 20% |

| Finnland | 24% |

| Frankreich | 20% |

| Griechenland | 24% |

| Großbritannien | 20% |

| Irland | 23% |

| Italien | 22% |

| Kroatien | 25% |

| Lettland | 21% |

| Litauen | 21% |

| Luxemburg | 16% bis 31.12.2023, 17% ab 01.01.2024 |

| Malta | 18% |

| Niederlande | 21% |

| Österreich | 20% |

| Polen | 23% |

| Portugal | 23% |

| Rumänien | 19% |

| Schweden | 25% |

| Slowakei | 20% |

| Slowenien | 22% |

| Spanien | 21% |

| Tschechien | 21% |

| Ungarn | 27% |

| Zypern | 19% |

Wer zudem die Umsatzgrenze in der Schweiz von 100.000 CHF im Kalenderjahr überschreitet, muss sich seit dem 1.1.2019 auch dort im MWST-Register eintragen lassen und die Umsatzsteuer jedes Quartal über einen Steuervertreter mit Sitz in der Schweiz erklären und abführen. Diese Schweizer Umsätze können nicht über das MOSS-Verfahren abgewickelt werden.

Bei einer Anmeldung in der Schweiz muss zudem ein Depot in Höhe von 3.000,- CHF hinterlegt werden.

Verkäufe von digitalen Produkten der oben genannten Art sowohl an Privatpersonen als auch an Unternehmenskunden in der Schweiz und Liechtenstein müssen dann seit dem 1. Januar 2024) mit 8,1 % besteuert werden. Der ermäßigte Steuersatz für digitale Produkte wie eBooks (siehe unten) beträgt in der Schweiz übrigens 2,6%.

Ausnahmen von elektronischen Dienstleistungen

Menschliche Dienstleistungen, die auf elektronischem Weg erbracht wurden, sind vom MOSS-Verfahren ausgeschlossen. Ebenso fallen auch Bildungsdienstleistungen, die live über ein Internetportal erbracht werden nicht darunter, da hier die menschliche Leistung mehr ins Gewicht fällt.

Dazu gehören z.B. ein reines Online Coaching oder eine reine Online Beratung per Skype, Zoom oder Telefon oder auch kostenpflichtige Live-Webinare.

Ermäßigte Umsatzsteuer für eBooks, ePaper, digitale Hörbücher

Wer eBooks verkaufen möchte, muss seit dem 18.12.2019 einen reduzierten MwSt.-Satz berechnen. festgelegt von dem Land, in dem es vom Kunden empfangen wird. Damit sollen eBooks und gedruckte Bücher gleichgestellt werden. Das erhöht zwar die Marge von eBooks, macht es aber schwieriger, diese in Kombination mit anderen digitalen Produkte wie z.B. Online Kursen zu verkaufen, die nicht reduziert besteuert werden dürfen.

Das Produkt muss diese Eigenschaften haben:

- es handelt sich um eine PDF-, EPub- oder Mobi-Datei nur mit Text und eventuell Bildern.

- es handelt sich um ein digitales Hörbuch (Audiobook) oder

- es handelt sich um ein ePaper

- es darf KEINE Videos enthalten

- es darf KEINE anderen Dateien enthalten

Bundles aus der Kombination von eBooks und Produkten anderer Art können NICHT reduziert versteuert werden. Diese müssen auf der Rechnung mit unterschiedlichen Steuersätzen ausgewiesen werden.

Reduzierte Umsatzsteuersätze der jeweiligen Länder für eBooks:

Stand: 04.12.2023

| Land | Reduzierte USt.-Satz (eBook) |

| Belgien | 6% |

| Deutschland | 7% |

| Frankreich | 5.5% |

| Irland | 9% |

| Italien | 4% |

| Kroatien | 5% |

| Litauen | 9% |

| Luxemburg | 3% |

| Malta | 5% |

| Niederlande | 9% |

| Österreich | 10% |

| Portugal | 6% |

| Schweden | 6% |

| Slowenien | 5% |

Umsatzsteuer für Offline Veranstaltungen

Veranstaltungen, die vor Ort (also offline) stattfinden, werden mit dem Umsatzsteuersatz des Landes besteuert, in dem die Veranstaltung stattfindet. Dabei ist es egal, aus welchem Land der Kunde kommt. Bei Offline Veranstaltungen richtet sich der Steuersatz immer nach dem Veranstaltungsort.

Die Steuersätze des jeweiligen Landes findest du weiter oben im Artikel.

Haben die noch alle Tassen im Schrank?

Wenn man sich mal überlegt, wie viele unterschiedliche Faktoren den eigentlichen Steuersatz bestimmen und wie gigantisch viele Kombinationsmöglichkeiten es gibt, könnte man sich wirklich die Haare raufen.

Der bürokratische Aufwand, der daraus hervorgeht ist der schiere Wahnsinn. Zudem muss man erstmal in der Lage sein, die vielen entscheidenden Faktoren des Steuersatzes überhaupt technisch ermitteln zu können.

Kleine und mittelständische Unternehmen und vor allen Dingen die Einzelkämpfer, was ja viele Experten wie Coaches, Trainer, Berater oder Autoren sind, werden hier vor unglaubliche Schwierigkeiten gestellt.

Nicht selten habe ich es erlebt, dass sowohl die Steuerberater als auch Vertreter des Finanzamts selbst hier ziemlich ins stottern kommen, wenn man bestimmte Fälle aus der Praxis abfragt.

Was ist denn zum Beispiel, wenn ein österreichischer Kunde (Privat) bei einem deutschen Anbieter eine Offline Veranstaltung bucht, die in der Schweiz stattfindet und dazu noch ein eBook kaufen möchte?

Das hört sich jetzt nach einem seltenen Fall an. Als Gründer von Spreadmind mit Einblick in viele Geschäftsvorgänge von Experten weiß ich jedoch, dass es für einen Trainer im süddeutschen Raum alles andere als selten vorkommt. Und selbst wenn es nur in seltenen Fällen passieren würde, so sind wir dennoch verpflichtet, es richtig zu machen, was den ganzen Aufwand nur noch absurder erscheinen lässt.

Die Antwort wäre übrigens:

Wenn der deutsche Anbieter in der Schweiz gemeldet wäre, müsste er für die Veranstaltung gegenüber dem österreichischen Kunden 8,1 % MWST. ausweisen und diese in die Schweiz abführen. Wenn der Anbieter jedoch noch nicht in der Schweiz gemeldet wäre, müsste er den reinen Nettopreis berechnen. Das eBook müsste er zusätzlich mit dem reduzierten Steuersatz von Österreich besteuern. Das wären 10% und diese müssten über das MOSS-Verfahren erklärt und nach Österreich abgeführt werden.

Und das nur, weil ich als Experte Veranstaltungen und eBooks im deutschsprachigen Raum anbieten möchte?

Soll das die Steuerpolitik sein, die in Zeiten der Digitalisierung und Globalisierung Unternehmertum fördern will?

Als Unternehmer liegt es mir jedoch fern, nur zu meckern. Also höre ich schnell wieder auf damit. Viel mehr denke ich in Lösungen und so möchte ich unsere Lösung für dieses komplexe Problem vorstellen.

Eine Lösung für alle Experten da draußen, die ihr Wissen in Form von unterschiedlichsten Bildungsprodukten übers Internet weitergeben möchten, um das Leben von mehr Menschen zu verbessern.

Ein komplexes Problem einfach gelöst

Wer seine Experten- und Bildungs-Produkte wie eBooks, Onlinekurse, Veranstaltungen und vieles mehr über unsere Plattform Spreadmind verkauft, wird seinen Aufwand geschätzt um den Faktor 100 minimieren können.

Beim Verkauf eines Produktes treten nämlich wir, die Spreadmind GmbH als so genannter Reseller auf. Wir sind als Reseller (Wiederverkäufer) der Vertragspartner gegenüber den Endkunden. Das hat den großen Vorteil, dass wir die Rechnungserstellung, die richtige Umsatzbesteuerung und die Zahlungsabwicklung für dich als “Spreadmind Autor” übernehmen können.

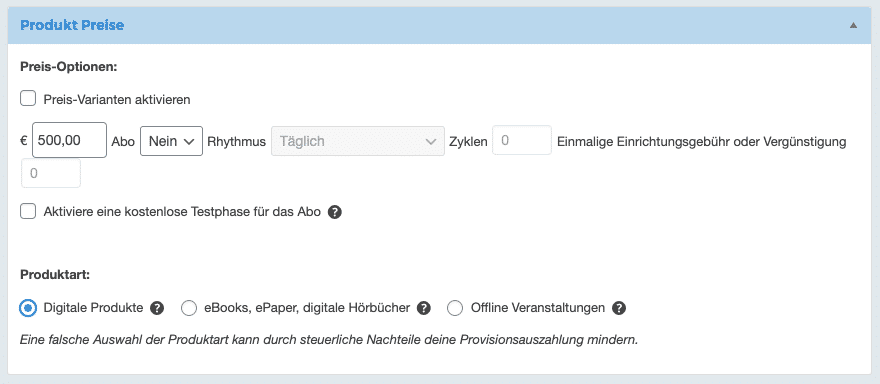

Das einzige was du bei uns machen musst, ist die richtige Produktart beim Anlegen deines Produktes in Spreadmind festzulegen und um den ganzen Rest kümmern wir uns:

Wir berechnen die richtige USt. gegenüber den Endkunden anhand der oben genannten Faktoren dann automatisch für dich und führen diese auch an das jeweilige Land ab.

Bei der monatlichen Auszahlung der Autoreneinnahmen ziehen wir von allen Bruttoeinnahmen die Summe der gesamten MwSt. ab, die wir schon abgeführt haben. Somit erhalten wir deine reinen Nettoeinnahmen, diese werden dann abzüglich der Spreadmind Transaktionskosten gesammelt an dich als Provision ausbezahlt. Je nachdem ob du als “Spreadmind Autor” umsatzsteuerpflichtig bist, wird auf den Auszahlungsbetrag dann noch die Umsatzsteuer deines Landes oben drauf gerechnet.

Über alle Einnahmen eines Monats gibt es dazu eine saubere Abrechnung für dich von uns, die du für deine Buchhaltung verwenden kannst. Um die vielen einzelnen Transaktionen, die komplexe Besteuerung, die Anmeldung beim MOSS Verfahren, die richtige Rechnungserstellung gegenüber den Endkunden und vieles mehr musst du dich somit nicht kümmern.

Im Idealfall könntest du dein gesamtes Business über Spreadmind abwickeln und so deine kompletten Umsätze automatisiert abrechnen. Die Buchhaltung deines Unternehmens würde sich damit zumindest auf der “Einnahmenseite” nur noch auf eine einzige von uns erstellte Abrechnung pro Monat reduzieren.

Beseitigt ist dadurch das Steuerchaos und ein Großteil der Buchhaltung bereits erledigt.

Wenn du also Experte wie z.B. Coach, Trainer, Berater oder Speaker bist und du vorhast Produkte wie eBooks, Hörbücher, Onlinekurse, Zugänge zu einer Online Akademie oder Tickets zu einer Veranstaltung übers Internet zu verkaufen, dann teste Spreadmind doch einfach mal aus.

Werde jetzt Spreadmind Autor und wir helfen dir im Support gerne, dein erstes Produkt anzulegen.

Ein Hinweis: Ich bin kein Steuerberater und leider ändern sich die Steuersätze sehr gerne auch mal. Ich kann deshalb keine Gewähr für den Inhalt dieses Artikels übernehmen, auch wenn wir natürlich stark hinterher sein werden, diesen Artikel immer wieder zu aktualisieren. Schon allein deshalb, weil wir natürlich mit unserer Software Spreadmind selbst immer up to date sein müssen, um die richtige Umsatzsteuer zu berechnen. Um wirklich rechtssicher vorzugehen, wirst du um den Rat eines Steuerberaters nicht drum herum kommen.

Wenn du selbst etwas zu diesem Thema beitragen kannst oder Fragen zu Spreadmind hast, dann schreibe mir hier gerne einen Kommentar!

Ich hoffe, dass Ganze war nicht zu trocken für dich. Aber so ist das eben mit den Steuern 😉

Ich würde sagen: Kopf hoch, gemeinsam packen wir das schon!

Alles Gute,

Mario Schneider

Gründer und Geschäftsführer von Spreadmind

Nein, DIE Haben die Tassen schon lange nicht mehr im Schrank….aber danke für deine positive Sicht und konstruktive Lösung

Lieber Helmut,

danke fürs Aufgreifen meiner provokativen Zwischenüberschrift 🙂 In den letzten Jahren hat sich so einiges angestaut bei dem Thema, sodass ich es mir einfach nicht ganz verkneifen konnte. Auch wenn wir inzwischen eine gute technische Lösung für dieses Steuerchaos gefunden haben, so ist es dennoch für alle kleinen Unternehmen immer sehr ärgerlich, welche bürokratischen Steine einem oft in Deutschland (und der EU) in den Weg gelegt werden.

Aber wie du auch schreibst, eine stets positive Sicht auf die Dinge sollte dadurch trotzdem nicht verloren gehen.

Liebe Grüße,

Mario

Heißt das, dass man auf ebooks, auch in einem mitgliederbereich nur 7% steuern bezahlt? Ich bin bei Digistore24 und da wurde mir gesagt, dass das nicht für mitgliederbereiche zählt. Also wenn ich das ebook in einem mitgliederbereich, z.B. mit DigiMember ausliefere, dass ich dann also weiterhin 19% zahlen muss. Was stimmt nun und wie handhabt ihr das?

Hallo Lukas,

in der Gesetzesänderung im Gesetzesentwurf vom 31.07.2019 heißt es unter § 12 Abs. 2 Nr. 14 UStG:

„…Begünstigt ist auch die Bereitstellung eines Zugangs zu Datenbanken, die eine Vielzahl von elektronischen Büchern, Zeitungen oder Zeitschriften oder Teile von diesen enthalten.“

Darunter verstehen wir auch Mitgliederbereiche in dem ausschließlich eBooks und ePaper enthalten sind. In diesem Fall werden diese auch mit 7% in Deutschland versteuert. So handhaben wir das zumindest bei Spreadmind.

Sobald in dem Mitgliederbreich aber auch Videos enthalten sind, darf es nicht mehr reduziert versteuert werden.

LG Mario

Hi Mario,

ein super Artikel, der nochmal eine klare Übersicht in das Steuerchaos bringt. Vielen Dank dafür und liebe Grüße aus (momentan) Spanien

Helmut

Lieber Helmut,

toll, wo du überall unterwegs bist! In Spanien sind es übrigens 21% anstatt 19% Umsatzsteuer 🙂 Aber ich glaube, der richtige Steuersatz spielt für dich in Spanien eher eine untergordnete Rolle. Genieße lieber die spanische Sonne!

GLG aus dem verschneiten Rottweil!

Mario

Hallo Mario,

ich danke dir von Herzen für diesen super Artikel. Er kam 5 Minuten nachdem ich einer Neu-Kundin (sie hat sich gerade für meine Coaching-Ausbildung angemeldet) gesagt habe, dass ich ihr gleich die Rechnung schicke, aber noch prüfen muss, wie das mit der Umsatzsteuer ist. Sie wohnt und hat ihre Praxis in der Schweiz und die Fortbildung ist Online mit Videos im Memberbereich, Live-Calls und 4 Präsenztage in Deutschland. Das scheint mir steuerlich jetzt sehr verflixt und wenn du eine Idee dazu hast, wäre ich dir superdankbar.

Herzlichst,

Angelika

Liebe Angelika,

ich gehe mal davon aus, dass du nicht in der Schweiz im MWST-Register eingetragen bist? In dem Fall besteuerst du schonmal die reinen digitalen Leistungen (Videos im Memberbereich) nicht. Wenn du gemeldet bist, dann besteuerst du diese digitalen Leistungen mit 7,7%.

Wenn du es ganz genau nehmen würdest, solltest du also die unterschiedlichen Leistungen in der Rechnung als einzelne Positionen aufführen, die unterschiedliche besteuert werden:

1. Online Videos mit 0% also Netto, weil die Leistung in der Schweiz erbracht wird und du dort wahrscheinlich nicht gemeldet bist. Ansonsten mit 7,7%

2. Live-Calls versteuerst du mit 19% in Deutschland, weil hier deine menschliche Leistung mehr ins Gewicht fällt.

3. Die Präsenztage versteuerst du mit 19% in Deutschland

Wenn du deine Leistungen in deinem Rechnungsprogramm nicht in einzelnen Positionen darstellen und unterschiedlich besteuern kannst, würde ich persönlich den Steuersatz, gemessen an der Leistung, die am meisten Gewicht hat, wählen.

Wie immer muss ich aber dazu sagen, dass ich kein Steuerberater bin und deshalb keine Verantwortung für diese Aussage übernehmen kann. Im Zweifel solltest du also immer deinen Steuerberater fragen.

Ich hoffe, dass ich dir dennoch etwas helfen konnte.

LG Mario

danke für alle infos. k;nnen sie mir sagen wie der steuersatz ist wenn ich von Deutschland aus digitale produkte, wie lernvideos, in länder außerhalb der EU verkaufe?

mit dank im voraus! ricardo

Lieber Ricardo,

danke für deine Frage. Beim Verkauf von digitalen Produkten von Deutschland aus in Drittländer wird keine MwSt. ausgewiesen.

LG Mario